Refinancování hypotéčního úvěru znamená „výměnu“ nynější úrokové sazby za jinou, nebo celkově přechod z jedné banky do druhé. V principu je to výměna jedna k jedné, což znamená, že jde o tutéž nemovitost, jakož i o zůstatkovou výši, které přenášíme do jiné banky. Refinancovat úvěr víme i ve vlastní bance – ne však všechny to umožňují.

Poplatky za refinancování hypotéky?

Když odcházíme ze své banky, může si banka účtovat poplatek za předčasné splacení hypotéky -max. ve výši 1% ze zůstatku jistiny. Tento poplatek se neúčtuje, když je výročí fixace – to znamená, bral jsem úvěr v 04/2012, fixaci mám 5 let, moje výročí je tedy duben 2017. Když chci vyplatit / refinancovat úvěr v tomto období, neplatím poplatek za předčasné splacení. Je však myslet i na to, že takový proces je nutné mít připravený min. 2 až 3 týdny předem, aby nedošlo k nějakým nedorozuměním.

Při přenosu úvěru do jiné banky ještě potřebuji znalecký posudek (některé banky akceptují i starší posudek). Také platím poplatek na katastru za vklad zástavního práva pro novou banku (některé banky to následně proplácejí).

Refinancovat úvěr ve vlastní bance, nebo odejít?

Velký a častý mýtus spočívá v tom, že při úvěru nejprve splácím úroky, a proto se mi refinancovat úvěr nevyplatí. Je to častým argumentem i v bankách, v principu vždy na začátku jde převážná částka do úroků. Úročení je však matematický vzorec a výše úrokové sazby přímo ovlivňuje to, kolik peněz odchází na úrok a kolik na jistinu – čím je nižší úroková sazba, tím více peněz jde na jistinu, a tím méně na úroky.

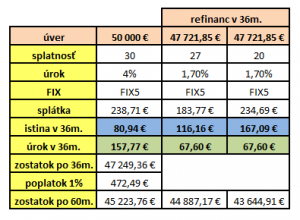

Příklad: V tabulce máme původní úvěr ve výši 50.000 € s FIX5 (první sloupec) kde poměr jistina vs. úrok je v 36 měsíci 80,94 € vs. 157,77 €. V 36 měsíci jdeme úvěr refinancovat do jiné banky (nový FIX5 úrok 1,7%) s poplatkem za předčasné splacení ve výši 1%. V daném okamžiku je poměr jistina vs. úrok mnohem lepší. A přitom zůstatek v 60ti měsících od začátku původního úvěru je i po refinancování nižší než když refinancovat neuděláme. Proto se to jednoznačně vyplatí.

Jak vidíme v tabulce výhodou refinancování a snižování úrokové sazby je, že větší poměr peněz odchází do jistiny, méně do úroků. Projeví se to v tom, že buď méně proplatíme úvěr, nebo jej budeme splácet kratší dobu. Víme však dosáhnout i obojí, tj. i kratší splácet, i méně proplatit.

Ušetřil jsem?

Když si vezmeme sloupec 2, kde jsme vzali dobu splácení 27 let, tak nám splátka klesla o 54,94 € / mes a do původní fixace (o 24 měsíců) jsme na splátce ušetřili 1318,56 €. Plus nám ještě klesla jistina o 336,59 €.

Když si vezmeme sloupec 3, kde jsme vzali dobu splácení 20 let, tak nám splátka klesla jen o 4,02 € a do původní fixace jsme na splátce ušetřili 96,48 €. Jistina nám však klesla až o 1578,85 €.

Kromě poměru „úrok vs. jistina „je třeba si všímat další výše zmíněné náklady spojené s refinancováním. Poplatek za poskytnutí nového úvěru v nové bance, úhrada poplatku na katastru, nový znalecký poplatek a všechny tyto náklady musíme započítat do vzorce refinancování. Teprve po součtu všech poplatků můžeme vyhodnocovat, jestli se mi to vyplatí.

Velmi důležitý faktor, který je třeba sledovat, je zůstatek jistiny. Znamená to, že když jsem ve své mateřské bance, mám rok do konce fixace a zaplatím poplatek 1 procento, tak ne vždy se mi musí oplatit refinancovat úvěr v jiné bance. Po roce mohu ze své banky také dostat lepší nabídku. Důležitá věc při refinancování je tedy jako první oslovit svou vlastní banku. Častokrát vědí reagovat přes různé retenční oddělení a poskytnout lepší úrokové sazby, což přinese restart hypotéky i bez dodatečných nákladů v režii znaleckého posudku, zápisu na katastr, a podobně.

Příklady změn ve vlastní bance

Tatra banka – na požádání dokáže zrefinancovať starou úrokovou sazbu na lepší (poplatek 150 €). Nové podmínky jsou otázkou vyjednávání – chtějí většinou protinabídku, případně vám prodají nějaké pojistky, kreditky atd. Každopádně když dostanete nabídku, víte si ji vyhodnotit a na základě toho se rozhodnout. Od 1.3. se zvyšuje poplatek za změnu na 0,4% ze zůstatku jistiny.

Slovenská spořitelna – navštívíte osobně svou pobočku, řeknete, že chcete změnu úrokové sazby. Následně posílají žádost na retenční oddělení, které

vás kontaktuje. Opět vyjednávat novou nabídku. Poplatek za změnu je buď 0,5% ze zůstatku jistiny, nebo min. 150 € je to na vaší šikovnosti co si umíte vyjednat.

Unicredit, PrimaBanka – neumožňují změnu úrokové sazby mimo fixace

VÚB – podáváte žádost na pobočce a nabídnou vám změnu sazby do konce výročí fixace (poplatek 150 €), nebo „restart“ hypotéky – tj. nová fixace např. FIX5 na 1,49% (poplatek 0,5% ze zůstatku jistiny).

ČSOB – poplatek 150 € za změnu úrokové sazby

Pomohl ti článek? Byl podle tebe prospěšný? Potěším se každému „like“ nebo sdílení, spíše se tak dostanou tyto informace ik ostatním.

Případně pokud potřebuješ poradit s